最近,人民币对美元汇率一路走低,从上半年的1美元兑6.5人民,已经跌至1美元兑6.87人民币,跌幅达到5.38%。潜意识里,大家都知道要多换点美元在手,以对冲人民币对美元汇率的进一步下跌,否则以后换美元会更贵了,这就是我们普通百姓对汇兑损益的最直接的认识。

那么,究竟什么是汇兑损益呢?

在百度百科上,汇兑损益是这么定义的。汇兑损益亦称汇兑差额,就是由于汇率的浮动所产生的结果。企业在发生外币交易、兑换业务和期末账户调整及外币报表换算时,由于采用不同货币,或同一货币不同比价的汇率核算时产生的、按记账本位币折算的差额。简单地讲,汇兑损益是在各种外币业务的会计处理过程中,因采用不同的汇率而产生的会计记账本位币金额的差异。

我想很多人没有看明白百度百科的定义,接下来,我会具体讲讲,让大家能够理解人民币兑美元贬值所带来的“汇兑损益”究竟是怎么一回事。

1)非本币的货币性资产或负债才能带来汇兑损益

这里的非本币的货币性资产及负债,如对一家以人民币记帐的中国公司来说,那么非人民币的存款、现金、应收款、应付款、银行借款或应付债券,都属于非本币的货币性资产及负债。因为这些资产或负债,你将来要以外币收款或者外币付款,那么未来收款或付款时的汇率与当前记帐的汇率的差,就是汇兑损益。

举个例子来说,假如一家企业10月份进口了200万美元的设备,其中100万美元10月初支付,还有100万美元11月末后支付,假如10月初的美元汇率是6.65,而11月末的美元汇率是6.85,本币是人民币。那么,在10月份采购设备时,这台价值200万美元的设备价值折人民币就是1330万,其中付了100万美元,欠供应商100万美元。到11月末支付余下的100万美元时,向银行按美元汇率6.85购汇支付,实际支付了685万人民币,那么这685万中,665万是设备价值,20万就是汇兑损失(汇兑损益包括了汇兑收益与汇兑损失两种情况)。这是实际发生的汇兑损益。

有的人会问,如果现在还没支付,一年后才付,到时美元汇率跌了,那么是不是就没有这20万元的汇兑损失了?

答案是否定的。对你要支付的外币款项,虽然目前不一定要支付,但是会计核算上,是要求按每个月末的汇率,对企业月末的外币现金、存款及未来需要以外币收取的应收款及以外币支付的应付款、银行借款、应付债券,重新核定其折算为人民币(假定本币是人民币)后的价值,与记账时的价值比较,差额记入汇兑损益。假如说未来人民币对美元的汇率又升回来,那么届时再记为汇兑收益,不过,这已经不属于当前这个会计期间,而是未来的一个会计期间了。就象上市公司持有的可交易的金融资产–股票,如果今年跌了,即使没有卖出去,那么股票上产生的损失也要记在今年,抵扣今年的利润;如果明年万一再涨回来了,那么涨回来的收益就记在明年的道理是一样的,尽管在这个过程中上市公司一股都没卖。

所以,简单去理解,我们可以把美元(外币)当成股票,今天花685元人民币买入一股100美元的股票,明天美元汇率涨到7了,那么我手里的股票即使不涨,100美元就等值700人民币了,无论卖没卖出,我的汇兑收益就是15元人民币;反之,如果我操作相反,是先卖后买,那么我记到帐上,汇兑损失就是15元人民币。

2) 汇兑损益是如何影响上市公司业绩的?

对于上述非本币的货币性资产及负债,无论实际偿还进发生了汇兑损益,还是尚未偿还,根据月末汇率变化折算为人民币币时产生了汇兑损益,根据会计准则的要求,都会记入到上市公司当期的财务费用中,从而影响到当期利润表的净利润。

从行业来说,人民币对美元汇率的贬值,会对拥有美元债务较多的上市公司较为不利,因为未来需要用更多的人民币去购汇解决,从而产生更多的支出,加大财务费用的开支。而对拥有美元资产较多的企业则非常有利,可以坐享美元升值带来的等值人民币的增加,形成汇兑收益,增加企业的净利润。同时,这也是大多数人此时想去换美元的动机。

3)上市公司有没有什么办法可以抵消汇率波动带来的影响

对任何一间有外购或外销的上市公司来说,汇率问题都是不是小问题的。不过,市场上也有一些办法可以降低汇率波动的影响,如通过远期的NDF进行对冲,或者通过汇率掉期,规避汇率带来的风险,这属于金融领域的专业问题,除非上市公司存在大量的外汇资产或负债需要进行风险规避,可以聘请专业的团队处理,在个人理财中很少会考虑。

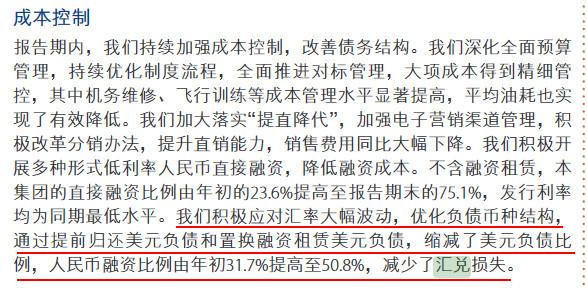

在国内的上市公司中,存在这样情况的,大多数是订有远期合约的大型公司,如订有境外采购协议的大型石油石化企业、半导体公司、航空航运类公司等等。我发现南方航空(SH600029)采取了以下这样的措施来规避美元借款或债券的风险:

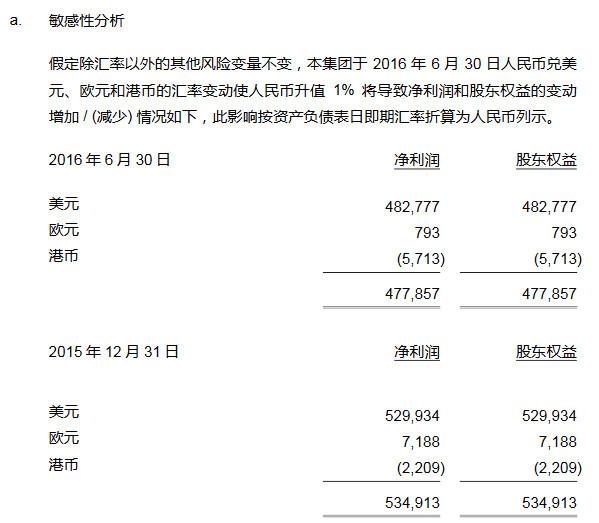

而中国国航(SH601111)$则会详细分析汇率波动带来的风险,以下是载于中国国航2016年中报的一段有关汇率变动的敏感性分析:

从中国国航上面的数据测算,目前人民币汇率对美元下跌了5%,按其每1%波动的测算,下半年到现在,中国国航有可能形成的汇兑损失就达到24 亿元,如果没有采取任规避措施的话。

就这些具体的案例而言,应该足以引起我们对于人民币汇率贬值进行一些必要的思考,对一些上市公司业绩进行量化预测,特别是对于航空航运类个股,由于其远期的外汇合约巨大,容易产生重大的汇兑损失,应该引起投资者重视。

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 举报,一经查实,本站将立刻删除。